Quem nunca recebeu um telefonema ou sofreu contato pessoal de alguém oferecendo vantagens diferenciadas para a tomada de crédito, de dinheiro fácil a ser pego emprestado?

Com metas a serem batidas e recebimento de comissões para formar a remuneração mensal total, gerentes, agentes bancários e funcionários de bancos induzem clientes e incautos a adquirir certos produtos, cuja característica esteja ligada a aumento do crédito e possiblidades de ampliação do consumo, no intuito de melhorar o padrão de vida.

Na esteira desse mecanismo que muitas vezes pode induzir a sérios problemas, como o superendividamento e o impedimento do acesso ao crédito, tem-se o fato de que a renda média do brasileiro é baixa, havendo, portanto, escassez de recursos diante das necessidades ilimitadas de compras. O acesso ao crédito, assim, pode redundar em alguma falsa impressão de ganho, remuneração…

Nessa linha, quando o complemento da renda se dá pelo incremento do crédito, as consequências são bastante conhecidas e os efeitos esperados acontecem criando uma conjuntura de incertezas, riscos e de restrições ao crédito e consumo, impactando a oferta de bens e serviços.

Para as empresas em geral e as franquias em particular, o fenômeno pode se materializar pelo aumento do risco dos negócios devido ao endividamento e a falta de condições de pagamento.

Em época de desemprego elevado, deterioração do mercado de trabalho e baixo ritmo de evolução da economia, tal situação pode tender a complicar-se, notadamente se a inflação estiver presente para também para prejudicar e atrapalhar a vida do consumidor, comprimindo o orçamento doméstico, restringindo o acesso a bens e serviços por conta disso. O corolário da situação com a carestia é que as decisões de consumo e escolhas para a composição dos itens que serão adquiridos ficam impactadas, possivelmente causando diminuição das vendas por parte das empresas.

A despeito da má fé com a obtenção e o uso do crédito por parte de grupos de consumidores, de maneira adicional tem-se o problema da oneomania, o qual pode tornar a situação de endividamento algo perigoso ou até mesmo catastrófico, levando a consequências sociais e pessoais desastrosas, tais como, por exemplo, isolamento, depressão, tiques nervosos, cacoetes, absenteísmo, diminuição da produtividade, problemas familiares, separações de cônjuges, entre outros.

Dentre inúmeros fatores, um dos antídotos para esse tipo de diagnóstico passa por um processo de inculcação, por acompanhamentos psicológicos, também pela criação de uma rede de proteção psicossocial, e quem sabe até familiar, que possa garantir novos resultados diante das perspectivas de mudanças para o enfrentamento dos velhos hábitos.

Um dos elementos desse conjunto seria a educação financeira. Aprender a gastar, orçar, zelar pelo direcionamento dos recursos do orçamento, saber calibrar impulsos, aplacar desejos, limitar sonhos compatibilizando-os com a realidade do dia a dia, estabelecer metas de curto, médio e longo prazos, vislumbrar situações, considerar a vida na aposentadoria como algo a ser perseguido, ter alternativas para gastos, aprender a lidar com restrições, aprender a pesquisar preços e otimizar satisfação, são alguns fatores que constituem o ensinamento da educação financeira, não restam dúvidas.

No momento, o endividamento das pessoas físicas quase encosta na casa dos R$ 2,4 trilhões, montante que tem descrito uma trajetória acelerada nos últimos tempos, apontado para o movimento do qual as pessoas muitas vezes têm coberto lacunas do orçamento doméstico por intermédio do recurso ao crédito – pelas mais diversas razões.

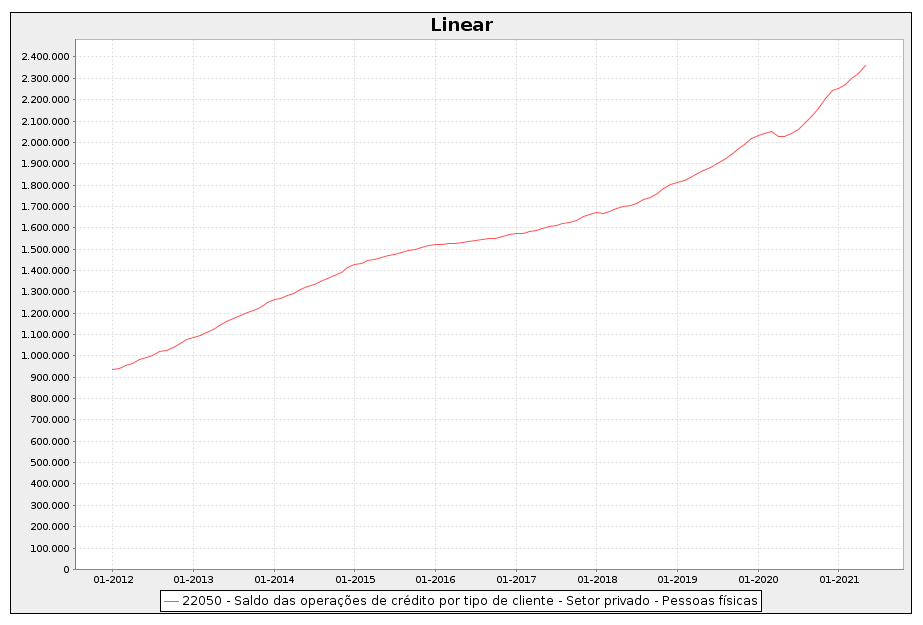

Figura I – Curva do Endividamento das Pessoas Físicas – Banco Central

Interessante notar na série da Figura I que os saldos das operações de crédito das pessoas físicas que compõem os números do gráfico ultrapassaram o patamar de R$ 1 trilhão em julho de 2012.

Vale destacar que depois do intervalo de sete anos e cinco meses, em dezembro de 2019 os recursos bateram o importe de mais de R$ 2 trilhões. E que os saldos continuam crescendo, mas com coeficiente maior, numa velocidade mais acelerada.

Isso porque a série informa que em março de 2021 chega-se perto de R$ 2,4 trilhões, num intervalo de somente quinze meses, aproximadamente.

Na hipótese de manutenção desse ritmo, em mais dois anos bate-se o montante de R$ 3 trilhões, ou seja, num período contínuo de pouco mais de três anos, reflexo da continuidade do processo.

Recentemente saíram divulgadas algumas notícias sobre superendividamento e a legislação protetiva para as famílias com débitos muito altos.

A Lei nº 14.181/21, que foi divulgada no dia 02 deste mês, altera a lei contida no Código do Consumidor, que trata dos direitos do consumidor.

Alguns sites exploraram muito bem a notícia, como em https://g1.globo.com/politica/noticia/2021/07/02/bolsonaro-sanciona-projeto-com-acoes-contra-superendividamento-dos-consumidores.ghtml .

Nesse site, especialistas passaram algumas dicas para evitar o excesso de endividamento, as quais valem a pena reproduzir aqui:

- Não gastar mais do que ganha;

- ter cuidado com o crédito fácil;

- não assumir dívidas sem antes refletir e conversar com a família;

- ler contratos e o prospecto;

- exigir informações sobre as taxas de juros mensal e anual;

- exigir o prévio cálculo do valor total da dívida e avaliar se é compatível com a sua renda;

- comparar a taxa de juros com a dos concorrentes;

- não assumir dívidas em benefício de terceiros;

- não assumir dívidas nem fornecer seus dados por telefone ou internet;

- reservar parte da sua renda para as despesas de sobrevivência.

Através da nova legislação algumas situações mudam visando facilitar a vida das pessoas com dívidas. Exemplo: a) condições mais justas de negociação para quem contrata crédito; b) recuperação judicial; c) garantia do mínimo existencial; d) maior transparência; e) fim do assédio e pressão ao cliente; f) suporte ao consumidor; e, finalmente, g) educação financeira.

Autor: Antonio Everton Chaves Júnior, Economista da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), Coordenador Privado do Comitê Temático Política Nacional de Apoio e Desenvolvimento das Micro e Pequenas Empresas do Ministério da Economia